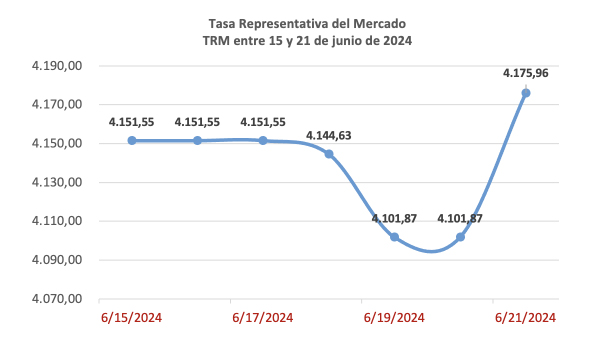

Tasa Representativa del Mercado - TRM entre 15 y 12 de junio de 2024

El pasado 12 de junio, el Banco de la República publicó el Reporte de Estabilidad Financiera del primer semestre de 2024. A través de este, se presentaron los hallazgos sobre el desempeño de los establecimientos de crédito durante el primer semestre del año, aportando datos sobre deudores e indicadores de endeudamiento, instituciones financieras no bancarias y pruebas de estrés.

Sobre el desempeño de los establecimientos de crédito, se evidenció que las principales cuentas de activos continúan con crecimientos negativos, pero se están contrayendo más lentamente. Por otro lado, la rentabilidad agregada de los establecimientos de crédito se ha mantenido estable, aunque a niveles bajos comparados con los últimos cinco años, mientras que los niveles de capital y liquidez son adecuados. Los establecimientos de crédito han mostrado una capacidad adecuada para enfrentar diferentes riesgos debido a sus niveles de capital y liquidez. Asimismo, los indicadores de solvencia total y de riesgo de liquidez muestran que los establecimientos de crédito mantienen niveles superiores a los mínimos regulatorios. Por último, el reporte demuestra que los indicadores de endeudamiento de los hogares han disminuido debido a la contracción del crédito.

De esta manera, este documento concluye que, aunque el sistema financiero colombiano enfrenta desafíos, particularmente en la calidad de la cartera de crédito y la rentabilidad, los establecimientos de crédito mantienen niveles adecuados de capital y liquidez, y los indicadores de deuda de los hogares están mejorando. Para más información, consulte el reporte en el siguiente enlace

Interés asegurable y libertad probatoria del asegurado

Por: Lucas Fajardo Gutiérrez - Socio del Equipo de Seguros y Reaseguros

Mediante la sentencia 11001-31-99-003-2022-05405-01 del 22 de marzo de 2024, la Sala Civil de Decisión del Tribunal Superior de Bogotá (en adelante, el “Tribunal”) resolvió un recurso de apelación promovido por una aseguradora en contra de la sentencia de primera instancia proferida por la Delegatura para Funciones Jurisdiccionales de la Superintendencia Financiera de Colombia, por medio de la cual fue condenada al pago de una indemnización al asegurado de un seguro de automóvil.

La demandante, propietaria del vehículo siniestrado, le había reclamado a la aseguradora el pago total del valor asegurado debido a la pérdida total del vehículo amparado, luego de que éste sufriera un accidente. Sin embargo, la aseguradora objetó el pago de la indemnización con fundamento en (i) la ausencia de interés asegurable de la demandante toda vez que, pese a ostentar la propiedad sobre el vehículo, este era utilizado por un tercero familiar, quien fue quien sufrió el accidente de tránsito y, además, fue quien le traspasó, supuestamente de forma ilegal, la propiedad del vehículo a la demandante; y (ii) no se había comprobado la cuantía de la pérdida.

Al evaluar los argumentos del juez de primera instancia, el Tribunal realizó las siguientes consideraciones:

- De acuerdo con el artículo 1083 del Código de Comercio y lo dispuesto por la Corte Suprema de Justicia (“CSJ”) en sentencia SC-487 de 2022, el interés asegurable se trata de “la relación de índole económica que una a una persona consigo misma, o con otro sujeto, o con un bien, o con un derecho específico, que eventualmente puede resultar afectado por variedad de riesgos, todos ellos susceptibles de ser amparados en un contrato de seguro”.

- El interés asegurable debe ser lícito. La CSJ se refirió a este requisito en la sentencia SC-5327 de 2018 en los siguientes términos:

“(…) la relación amparada, en caso de concretarse el riesgo, sea lícita en sí misma, dado que, de no serlo, no habría lugar a una indemnización ni, por consiguiente, al pago del seguro. Es más, de efectuarse un desembolso no se estaría compensando la pérdida, sino generando un enriquecimiento injusto, que el seguro no puede ni debe cubrir.

En suma, para establecer si un interés asegurable es lícito o ilícito requiere que objetivamente se establezca si la relación jurídica amparada se vincula con un bien, un derecho o una actividad permitida por el ordenamiento. Si hay permisión, el interés será lícito; si no la hay, habrá ilicitud en dicho presupuesto”.

- No es admisible que la aseguradora haya avalado la titularidad del vehículo en cabeza de la demandante para celebrar el contrato de seguro y, después de ocurrido un siniestro, pretenda desconocer esa condición:

“Y es que no es de recibo para este Tribunal que la aseguradora, en cumplimiento de las exigencias planteadas por ella misma, haya avalado la titularidad del bien en cabeza de la actora, por tanto, la existencia del “interés asegurable”, al momento de celebración del negocio aseguraticio y ahora lo quiera desconocer de tajo (…)”.

- Para el Tribunal, la aseguradora no podía alegar la existencia de defectos técnicos previos del vehículo pues este, durante el proceso de contratación del seguro, fue inspeccionado por la aseguradora. Así, el Tribunal aplicó el criterio adoptado por la CSJ en sentencia 6146 del 2 de agosto de 2001 según el cual:

“cuando el asegurador, con anterioridad, tuvo ocasión de ponderar y sopesar el haz informativo reinante, de suerte que si en su condición indiscutida de profesional – con todo lo que ello implica – asintió en forma libre, amén de reflexiva y, por contera, aceptó celebrar el negocio jurídico asegurativo, es poque entendió que no existía un obstáculo insalvable o ninguna dificultad mayúscula llamada a opacar su voluntad o, que de haberla, sólo en gracia de discusión, asumía conscientemente las consecuencias diamantes de su decisión”.

- En el contrato de seguro no existe tarifa probatoria para que el asegurado cumpla con la carga de demostrar la ocurrencia del siniestro y la cuantía de la pérdida, en los términos del artículo 1077 del Código de Comercio. Así lo destacó la CSJ en sentencia de casación civil del 2 de febrero de 2001:

“en lo atañedero a la demostración del siniestro, el daño y la cuantía de la pérdida, al tenor de los artículos 1077 y 1080 del Código de Comercio, el asegurado puede acreditar en forma judicial o extrajudicial su derecho, siendo admisible rodo medio probatorio lícito e idóneo, conducente, eficaz y con aptitud para suministrar certeza a propósito, en cuanto, el legislador no establece restricción alguna (…). Ha destacado justamente la Sala, la imposibilidad de establecer ex contractu modificaciones limitativas al principio de la libertad probatoria del siniestro, la lesión y su cuantía (…)”.

- Con base en las anteriores consideraciones, el Tribunal consideró que la asegurada tenía un interés asegurable lícito y había demostrado, con los documentos allegados al proceso, la ocurrencia del siniestro y la cuantía de la pérdida. Por ello, confirmó la sentencia del juez de primera instancia y condenó a la aseguradora del pago de la indemnización.

Sentencia 11001-31-99-003-2022-05405-01 del 22 de marzo de 2024

Proyecto de decreto de reservas técnicas de entidades aseguradoras

Por: Lucas Fajardo Gutiérrez - Socio del Equipo de Seguros y Reaseguros

La Unidad de Proyección Normativa y Estudios de Regulación Financiera (en adelante, “URF”) publicó el proyecto de decreto por medio del cual se busca la convergencia del régimen de reservas técnicas de entidades aseguradoras a las Normas Internacionales de Información Financiera para contratos de seguro (NIIF 17) y la Directiva de Solvencia II.

Así, este proyecto de decreto surge de la necesidad de ajustar las normas prudenciales de las entidades aseguradoras, particularmente lo relacionado con la administración, contabilización e información de sus reservas técnicas, a los estándares de información financiera NIIF 17, que tendrán su aplicación en Colombia, a partir del 1 de enero de 2027.

De acuerdo con la URF, las NIIF 17 definen estándares para realizar una mejor estimación del cálculo de las reservas técnicas pues contemplan “nuevos conceptos, parámetros y metodologías para la estimación, comparabilidad y revelación de los pasivos de las entidades que desarrollan la actividad aseguradora”.

Algunos de los principales efectos del proyecto de decreto se verán en la implementación del concepto de “mejor estimación” que introduce algunos elementos técnicos como la tasa de descuento conformada por una curva libre de riesgo y una prima de iliquidez, vectores de variación de inflación y de salario mínimo y ajuste o margen por riesgo no financiero. Lo anterior impactará el cálculo de las reservas de riesgos en curso, reserva matemática, reserva de siniestros ocurridos (avisados, no avisados y parcialmente avisados), y – en algunos aspectos particulares – la reserva de riesgos catastróficos. Respecto de la reserva por insuficiencia de prima, se propone su eliminación.

Finalmente, conscientes de los retos que implica la adopción de las NIIF 17, a través del proyecto de decreto, la URF establece un plan de implementación que sea acorde con la magnitud de los cambios en materia de procesos tecnológicos, capacitación de personal y reportes.

Proyecto de decreto de reservas técnicas de entidades aseguradoras

Proyecto Resolución que reglamenta la Ley

Por: Juan Sebastian Panesso – Integrante del Equipo de Ambiente y Negocios Sostenibles

El Ministerio de Ambiente y Desarrollo Sostenible (en adelante “MADS”) publicó para comentarios el Proyecto de Resolución con la cual se pretende reglamentar la Ley 2173 de 2021, por medio de la cual se crearon las Áreas de Vida y se impuso la obligación a las medianas y grandes empresas de realizar programas de siembra de árboles a nivel nacional. El Proyecto de Resolución incluye los criterios y herramientas necesarias para identificar, crear y delimitar las Áreas de Vida por parte de las autoridades municipales en articulación con las autoridades ambientales y contempla los beneficios que se otorgarán a aquellas empresas que participen en el programa de siembra de árboles de acuerdo con lo señalado en la mencionada Ley.

De acuerdo con lo establecido en el Proyecto de Resolución, las Áreas de Vida son aquellas zonas definidas y destinadas por los municipios para la restauración con la siembra de árboles, lo que contribuye al restablecimiento de los ecosistemas cuya cobertura vegetal se ha afectado.

Dentro de los tres meses siguientes a la expedición del Proyecto de Resolución, las autoridades municipales deberán definir las “Áreas de Vida” ubicadas en su jurisdicción. Para ello deberán expedir un acto administrativo en el que se incluya la información cartográfica de las Áreas y los lineamientos técnicos construidos con la autoridad ambiental que dieron origen a dicha declaratoria.

Señala el proyecto de resolución que los municipios:

- Deberán realizar una convocatoria invitando a la ciudadanía a postular su predio, en caso de estar interesado en la creación de las Áreas de Vida.

- Podrán crear beneficios o deducciones al impuesto predial para los predios en los que se creen las Áreas de Vida.

Por su parte las autoridades ambientales deberán apoyar a los municipios en la creación de las Áreas de Vida teniendo en cuenta:

- Los lineamientos del Plan Nacional de Restauración y la Estrategia Nacional de Restauración 2023 – 2026.

- Y analizando componentes técnicos como: (i) consecución de material vegetal; (ii) especies a establecer; (iii) diseños florísticos; y (iv) monitoreo y su periodicidad.

Las medianas y grandes empresas tendrán la posibilidad de cumplir con el programa de siembra de árboles establecido en el artículo 6 de la Ley 2173 de 2021 en las “Áreas de Vida” delimitadas por los municipios. Para lo anterior deberán plantear programas de siembra a ser aprobados por la autoridad ambiental, los cuales deberán cumplir, entre otros, con los siguientes requisitos:

- Identificación del Área de Vida.

- Descripción del área de intervención

- Objetivos y alcance del programa de siembra

- Estrategia de seguimiento, mantenimiento y monitoreo.

Las empresas tendrán la obligación de presentar los programas de siembra ante la autoridad ambiental dentro de los 2 meses siguientes a la fecha en la cual los municipios delimiten las Áreas de Vida de su jurisdicción.

Para efectos de determinar el número total de individuos arbóreos que serían objeto de siembra en las “Áreas de Vida” el representante legal de la empresa deberá presentar ante la autoridad municipal o distrital una certificación donde conste el número total de empleados.

De acuerdo a lo establecido en el Proyecto de Resolución, una vez presentado el programa de siembra, la autoridad ambiental deberá evaluar y aprobar dicho documento en un término mínimo de 45 días hábiles. Sólo una vez sea aprobado por parte de la autoridad ambiental la empresa podrá dar inicio a su implementación.

El Proyecto de Resolución plantea algunas alternativas cuando el “Área de Vida” cuente con “espacio limitado disponible para la siembra” sin contemplar los escenarios en los cuales las autoridades municipales no identifiquen o declaren “Áreas de Vida”. De otro lado, el Proyecto de Resolución no es clara respecto a si el programa de siembra de árboles podría ser tercerizado o si efectivamente deberá ser ejecutado por los empleados de la mediana o grande empresa.

En adición a lo anterior, los plazos establecidos en el Proyecto de Resolución para la identificación, declaración del “Área de Vida”, presentación del programa de siembra y aprobación del mismo por parte de la autoridad ambiental no parece tener en cuenta la realidad de las autoridades municipales, distritales y ambientales regionales y locales.

Finalmente, una vez cumplidas las obligaciones señaladas en la Ley 2173 de 2021, las autoridades municipales o distritales serán las encargadas de emitir los certificados de “Siembra Vida Empresarial” a las personas jurídicas que cumplieran con sus obligaciones, con el fin de acreditar el cumplimiento de la citada ley.

Este Proyecto de Resolución es de vital importancia para las medianas y grandes empresas, quienes deberán ejecutar la obligación de siembra de árboles en las “Áreas de Vida” y asumir la totalidad de los costos que ello represente, conforme al número de empleados con que cuente en el año inmediatamente anterior, obligación cuya periodicidad es anual, razón por la cual representará un costo relevante para las mismas.

Corte Constitucional refuerza criterios para cobertura de cuidadores por EPS

Por: Andrés Felipe Daza – Abogado del Centro de Investigaciones

La Corte Constitucional (“CC”), en la sentencia T-184 de 2024, reiteró los criterios para que las EPS cubran el servicio de cuidador como excepción y segundo nivel de solidaridad, previamente establecidos en la sentencia T-017 de 2021:

- Certificación médica de necesidad: Debe existir certeza médica sobre la necesidad del paciente de recibir el servicio de cuidador.

- Imposibilidad del núcleo familiar: El núcleo familiar del paciente debe demostrar una imposibilidad material para asumir el cuidado del paciente. Esta imposibilidad puede deberse a:

- Limitaciones físicas del núcleo familiar: como edad avanzada o enfermedades.

- Incapacidad para recibir capacitación adecuada para el cuidado del paciente.

- Carencia de recursos económicos suficientes para costear el servicio de cuidador.

Estos criterios fueron aplicados recientemente por la Sala Cuarta de Revisión en casos de personas mayores con enfermedades como párkinson y síndrome anémico leve, donde se ordenó a las EPS proporcionar cuidadores durante 12 horas diarias para garantizar condiciones dignas de vida. Además, subraya que la evaluación de la imposibilidad material del núcleo familiar no debe limitarse solo a aspectos económicos, sino también considerar el acceso a conocimientos y capacitación del núcleo familiar.

Asimismo, la Corte reconoció que el servicio de cuidador recae en la responsabilidad de la EPS, incluso si no es una prestación de salud en sentido estricto, fundamentándose en el principio de solidaridad. El médico tratante debe actuar en situaciones donde falta apoyo primario por parte de la familia del paciente o cuando la familia no puede brindar dicho apoyo, activando un segundo nivel de solidaridad mediante una orden médica, lo que obliga a la EPS a proporcionar el servicio de cuidador.

Adicionalmente, la CC analizó varios casos de personas mayores enfermas que solicitaban a través de agentes oficiosos que las EPS les proporcionaran un servicio de cuidador. La CC concluyó que los requisitos establecidos por la jurisprudencia se cumplían de manera concurrente en estos casos, revocando decisiones judiciales de instancia que habían denegado los amparos.

SFC propone nuevas cláusulas y prácticas abusivas en seguros

La Superintendencia Financiera de Colombia publicó para comentarios el proyecto de la circular externa No. 10, por medio del cual se actualizaría la lista de cláusulas y prácticas abusivas contenido en la Capítulo I, Título III, Parte I de la Circular Básica Jurídica.

Dentro de la lista, destacamos los siguientes numerales relevantes para la industria aseguradora:

- El numeral 6.16.18 contemplaría una nueva cláusula abusiva relacionada con la obligación de traspaso de un vehículo, para el pago de la indemnización de un amparo de pérdida total por hurto:

“6.1.6.18. Las que supeditan el perfeccionamiento de la reclamación o el pago de la indemnización de un amparo de pérdida total por hurto o daños en un seguro de automóviles, al cumplimiento o comprobación de la obligación de traspaso del bien asegurado, siempre que la misma configure desconocimiento del término establecido en el artículo 1080 del Código de Comercio”.

- En el numeral 6.2.62 se contemplaría como práctica abusiva la limitación de la libertad probatoria del beneficiario para acreditar la calidad de compañero permanente, con el objeto de obtener la indemnización a cargo de una aseguradora:

“6.2.62. Las que desconocen o restringen la libertad probatoria encaminada a acreditar la condición de compañero(a) permanente, para el reconocimiento de indemnización o suma asegurada derivada de un contrato de seguro”.

- En virtud de los numerales 6.2.63 y 6.2.64, la negación del aseguramiento de una persona por razón de su discapacidad o de su sexo, raza, origen, origen nacional o familiar, lengua, religión, opinión u orientación sexual sería considerada como una práctica abusiva:

“6.2.63. Las que restrinjan el acceso a un producto o servicio financiero aduciendo la discapacidad del consumidor financiero; o las que exijan documentos diferentes a los contemplados en la ley para acreditar los apoyos elegidos para las personas en condición de discapacidad”.

“6.2.64. Las que nieguen la apertura o el uso de los productos y servicios financieros a consumidores financieros por razones de sexo, raza, origen, origen nacional o familiar, lengua, religión, opinión u orientación sexual”.

- Finalmente, en virtud del numeral 6.2.65, serían consideradas como prácticas abusivas las conductas de las aseguradoras tendientes a impedir la revocación unilateral del contrato de seguro, imponiendo exigencias administrativas que excedan de las limitaciones y condiciones previstas en el artículo 1071 del Código de Comercio:

“6.2.65. Las que obstaculicen la cancelación de productos o servicios financieros a través de procesos administrativos internos adicionales; o por la acusación de cuotas adicionales, luego de que se ha solicitado el cierre del producto y ha cesado su utilización”

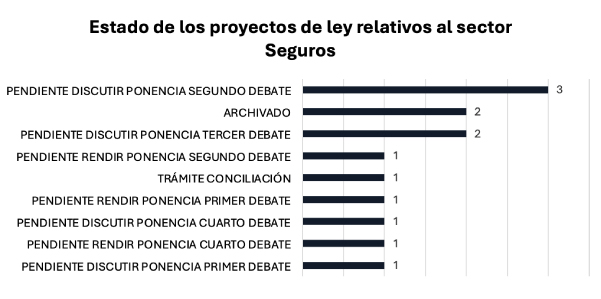

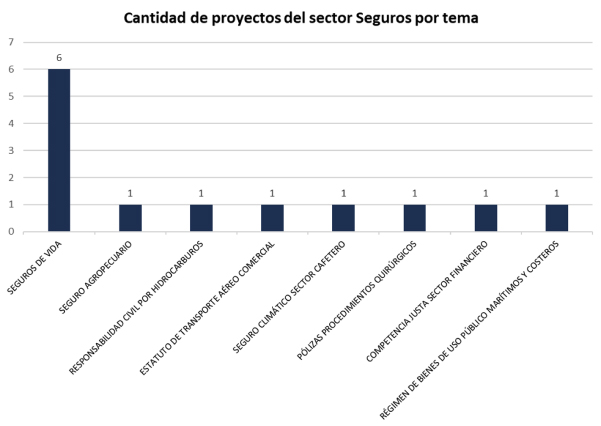

Estos son los proyectos de ley relativos al sector seguros

En el Congreso de la República, con corte al mes de junio de 2024, se tramitaron un total 13 de proyectos de ley relacionados con el ámbito de seguros. De estos, 7 proyectos han sido presentados durante la legislatura pasada (20 de julio de 2023 - 20 de junio de 2024) y 6 proyectos en la legislatura antepasada (20 de julio de 2022 - 20 de junio de 2023).

La mayoría de los proyectos se encontraban en la etapa inicial en el procedimiento legislativo, teniendo en cuenta que, del conjunto de proyectos, el 46,15% se encuentran entre el primer (15,38%) y segundo debate (30,77%). El estado y los temas de cada una de estas iniciativas legislativas, se presenta en las siguientes gráficas:

Conozca la Agenda Regulatoria del sector Asegurador

La Superintendencia Financiera, la Unidad de Proyección Normativa y Estudios de Regulación Financiera (URF) y el Ministerio de Hacienda y Crédito publicaron su Agenda regulatoria para el año 2024. Dentro de los temas objeto de modificación o regulación se encuentran:

|

Dependencia |

Objeto de reglamentación |

|

SuperFinanciera. Subdirección de Regulación |

Actualización de tarifas del SOAT |

|

Revelación especial en las notas a los estados financieros sobre los pagos realizados por participación de utilidades en los seguros de rentas vitalicias de pensiones y los seguros previsionales de invalidez y sobrevivencia. |

|

|

Ajustar las instrucciones relativas al contenido del libro auxiliar de siniestros y establecer un desarrollo tecnológico para la consulta remota e independiente de la información de los siniestros. |

|

|

URF |

Marco normativo sobre información financiera y contables relevante y fidedigna de los contratos de seguros que permita la convergencia a las normas NIIF 17. |

|

Facilitar y promover la cobertura de riesgos para la población desprotegida (hoja de ruta del sector asegurador).

|

|

|

Convergencia a una regulación basada en riesgos de acuerdo con solvencia II por medio de la incorporación de una fórmula estándar para el cálculo del patrimonio adecuado, la definición de estándares de Gobierno corporativo, y principios para la revelación y transparencia en la divulgación de información. |

|

|

Revisión del régimen de inversiones de las entidades aseguradoras. Adoptar un enfoque basado en principios y riesgos para la administración de las inversiones de estas entidades, con el objetivo de incentivar una efectiva administración y la estructuración de estrategias de inversión |

|

|

Crear concordancias con régimen de reservas técnicas de las entidades aseguradoras con el objetivo realizar una serie de ajustes a metodologías y lenguajes con el fin de crear una convergencia ordenada a la NIIF 17 y al estándar de regulación basado en riesgos de Solvencia II. |